銀行に選ばれる決算書とは

2025年5月8日

銀行に選ばれる決算書とは

融資が通る会社と通らない会社の違いは何か――。 それは「利益の多さ」ではなく、「信頼を設計できているか」です。 外資系コンサルの視点で見れば、銀行に選ばれる決算書には共通の“構造”があります。

本稿では、建設業を中心に、中小企業が銀行格付けを上げ、融資を有利に進めるための“決算書設計”を体系的に解説します。

第1章 なぜ銀行は「数字」より「構造」を見ているのか

多くの経営者が誤解していますが、銀行が評価しているのは「利益額」ではありません。 銀行は“経営の再現性”を見ています。つまり、黒字の理由を説明できるかどうか。

- ・利益が偶然か、意図的に作られたか

- ・資金繰りが安定しているか

- ・構造的に利益が維持できる仕組みがあるか

銀行は「儲かっている会社」ではなく、「潰れない会社」にお金を貸す。

したがって、“銀行に選ばれる決算書”とは、「数字の裏付けに経営構造が見える決算書」です。

第2章 銀行が決算書でチェックしている5つのポイント

銀行員が融資審査で最も注目するのは、次の5つの項目です。

- 1. 流動比率:短期的な支払い能力を示す(200%以上が理想)

- 2. 自己資本比率:会社の安定度(30%を超えると好印象)

- 3. 経常利益率:本業での収益力(5%以上で優良)

- 4. 有利子負債依存度:借入金に頼りすぎていないか

- 5. 営業キャッシュフロー:現金が実際に増えているか

つまり、銀行は「黒字かどうか」よりも、“経営体質が健全か”を見ています。

そして、これらをバランス良く整えることが「格付け8以上」への第一歩です。

第3章 “選ばれる決算書”を作るための3つの視点

外資系コンサルの財務設計では、「利益を作る」より「信頼を設計する」ことを重視します。 銀行が安心できる決算書とは、次の3つの要素で構成されています。

① 予測可能性 ― 将来の利益が見える

売上・原価・粗利の推移が3期以上安定していること。 特に“粗利率”の改善は、経営の安定度を象徴します。

② 構造説明力 ― 数字の理由を語れる

銀行面談では「なぜ利益が出たのか」を説明できるかが問われます。 管理会計により、部門別・案件別の利益要因を可視化することが重要です。

③ 資金余力 ― 借入依存ではない内部資金力

内部留保・キャッシュフローが安定していれば、銀行の信頼は格段に高まります。

第4章 建設業における“格付けを上げる”実践法

建設業は「赤字案件の混在」「完成工事基準」「未成工事支出金」など、決算書が複雑化しやすい業種です。 外資系コンサルの支援では、次のステップで格付け改善を実現します。

- ① 案件別原価管理で粗利率を安定化(粗利率+7〜10%)

- ② 部門別P/Lで赤字部門を特定し、黒字転換

- ③ 資金繰り表+CF計画を月次で更新し、資金余力を証明

- ④ BS構造の健全化(仮払・立替・滞留債権の整理)

- ⑤ 銀行交渉資料を管理会計データで裏付け

これにより、単なる“決算書修正”ではなく、“財務体質そのもの”を強化できます。

第5章 “見せ方”が変われば、銀行の評価は変わる

同じ数字でも、伝え方によって評価は大きく変わります。 銀行は「決算書を読む」のではなく、「経営者の意図を読む」からです。

1. 銀行向け経営レポートの作成

決算数値の裏にある経営改善ストーリーをA4・1枚にまとめ、 「どのように黒字を維持するか」を図解で示します。

2. 経営改善計画書の提出

金融庁ガイドラインに基づき、3カ年の改善計画を提出することで、 金融機関の評価を“回復中”→“安定”へと転換できます。

3. 銀行別の情報戦略

メガバンク・地銀・信金では評価基準が異なります。 地銀・信金では「社長の経営姿勢」「月次管理の有無」が最重要視されます。

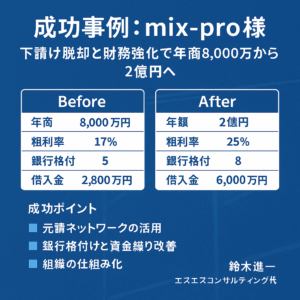

第6章 実例:格付け6→8へ改善した建設会社のケース

当社が支援した建設会社A社(年商2.5億円)は、 2期連続赤字からの再建を目指し、以下の施策で格付けを6→8に改善しました。

- ・原価会議の導入により、月次粗利率が18%→26%に上昇

- ・内部留保 0円 → 2,800万円に積上げ

- ・資金繰り改善により、融資金利 1.6% → 0.9%へ引下げ

- ・新規銀行2行追加、融資枠+8,000万円獲得

この結果、決算書の“中身”が信頼され、銀行が「積極的に貸したい会社」へと変化しました。

「数字を整える」だけではなく、「信頼を設計する」ことが銀行評価を変える。

第7章 まとめ ― 銀行は決算書で“未来”を見ている

銀行に選ばれる決算書とは、単なる報告資料ではなく、経営戦略の設計図です。 利益の背景を語れ、資金の流れをコントロールし、 数字が“経営の意図”を伝える――それが、格付けが上がる決算書の本質です。

そしてその基盤となるのが、管理会計と財務設計力です。 数字を“作る”のではなく、“語れる”経営へ。 銀行はそこに、あなたの会社の信頼を見ています。

【無料】“銀行格付け診断”セッション

「融資を断られた」「決算書の見せ方を変えたい」経営者へ。

外資系コンサル出身のCFOチームが、貴社の決算書を分析し、

“銀行が貸したくなる財務設計”を提案します。