CFOが語る『経営者の資産承継戦略』

2025年11月15日

CFOが語る『経営者の資産承継戦略』

会社の資産と経営者個人の資産をどう守り、どう引き継ぐか。これは単なる“相続”ではなく、“経営設計”の問題です。CFO視点で「会社・家族・金融機関」を同時に納得させる資産承継戦略を体系的に解説します。

無料財務相談を予約する序章:なぜ“資産承継”は経営課題なのか

経営者の資産承継は「相続対策」と混同されがちですが、本質は異なります。 相続は「分け方」ですが、資産承継は「残し方」です。 税金を減らすことではなく、会社・家族・後継者が次世代でも成長できる“資産構造”を設計することが目的です。

建設業をはじめとする中小企業では、社長個人の保証・担保・不動産が会社と密接に絡み合っています。 つまり、“会社の資産”と“経営者の資産”は切っても切れない構造になっているのです。

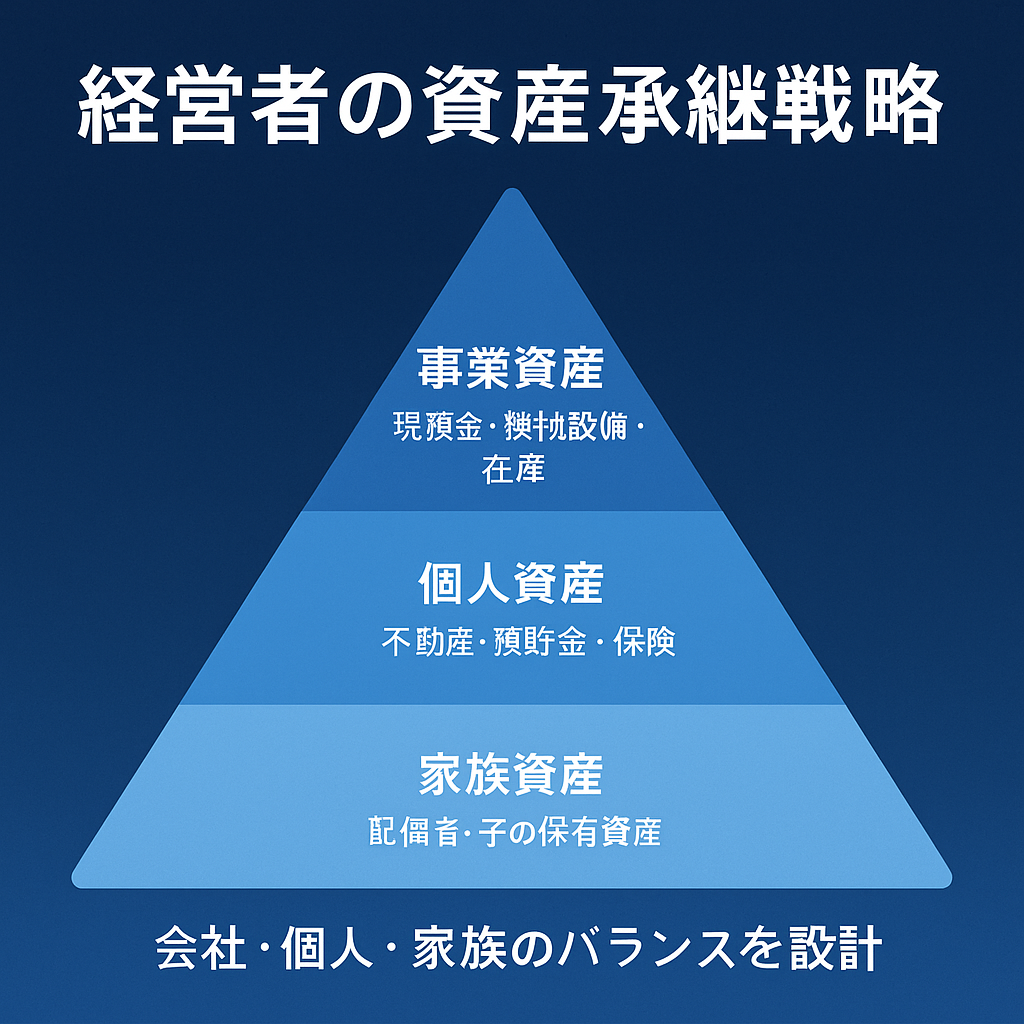

第1章:経営者の資産は「5つの層」で構成されている

CFOの視点から見れば、経営者の資産とは単なる現金や不動産だけではありません。 以下の5つの層で管理する必要があります。

| 層 | 内容 | 主な承継課題 |

|---|---|---|

| ① 事業資産 | 会社の現預金・機械設備・在庫など | 事業評価・後継者への移転 |

| ② 株式資産 | 自社株・持株会社株 | 評価引下げ・分散防止・議決権設計 |

| ③ 個人資産 | 不動産・保険・現預金・個人保証 | リスク分離・節税設計 |

| ④ 家族資産 | 配偶者・子の保有資産 | 資金偏在・連帯保証リスク |

| ⑤ 経営資産 | 信用・知識・人脈・信頼 | 引継ぎ・教育・文化共有 |

この5層を一体で整理しなければ、承継後に“バランスが崩れる”リスクが高まります。

第2章:税理士では語れない「経営としての承継戦略」

税理士が扱うのは税の最適化、銀行が見るのは融資安全性。 しかしCFOが見るのは“経営全体のバランス”です。 税を減らしても資金が詰まれば意味がなく、融資が通っても後継者が育っていなければ承継は崩壊します。

CFO視点では、承継戦略を次の3視点で見ます。

- ① 財務視点:自社株・債務・保証を含めた“経営者B/S”を可視化。

- ② 組織視点:後継者の権限委譲と報酬構造を連動。

- ③ 感情視点:家族間・幹部間の“感情の承継”も設計対象。

第3章:資産承継の成否を分ける「経営者B/S」の整備

資産承継の出発点は、経営者の「個人バランスシート(経営者B/S)」です。 会社と個人の資産・負債を統合した“見える化”が、承継のすべてを決めます。

3-1. 経営者B/Sに含めるべき7項目

- 自社株評価

- 借入金の個人保証額

- 保険解約返戻金

- 賃貸・自社所有不動産

- 相続税評価額

- 退職金予定額

- 後継者への贈与計画

第4章:5ステップで実践する資産承継プロセス

- STEP1:経営者B/Sの作成(個人と会社の資産・負債を整理)

- STEP2:株式評価・財務シミュレーション

- STEP3:後継者への分散リスクの回避(議決権・役職設計)

- STEP4:信託・保険・M&Aなどツールの選定

- STEP5:CFO・税理士・金融機関を交えた年次レビュー

この5ステップを「経営計画」として年次化すれば、税務対策ではなく“経営承継”として機能します。

第5章:資産承継を成功させるCFOの役割

CFOは、経営者・税理士・銀行・家族をつなぐ“翻訳者”です。 数字を感情に変え、リスクを計画に変換することが仕事です。

特に建設業では、個人保証・買掛・支払サイトが複雑に絡み、承継時の資金リスクが大きくなります。 CFOはこの構造を俯瞰し、銀行との対話で格付けを維持しながら、リスク移転を段階的に設計します。

会社と家族を守る“財務承継計画”を立てませんか?

エスエスコンサルティングでは、CFO派遣・承継計画・財務設計を一体化し、経営者の「資産」と「想い」を数字で可視化します。 会社・家族・金融機関が同じ方向を向ける“財務承継レポート”を初回無料で作成します。

無料財務診断を予約する※秘密厳守/建設業・製造業経営者限定